Definición de Titulización

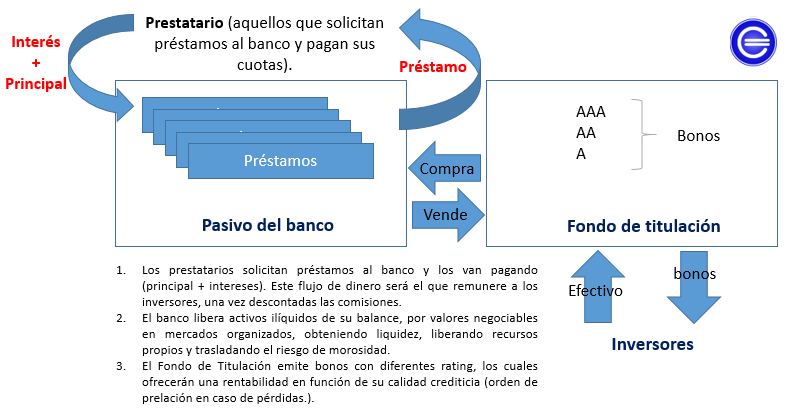

La titulización es un proceso financiero en el que se convierten activos ilíquidos, como hipotecas o préstamos, en títulos negociables. Estos títulos pueden ser vendidos a inversores y comercializados en el mercado financiero. La titulización es una técnica de financiación que ha sido utilizada por las instituciones financieras durante décadas.

Un ejemplo de aplicación de la titulización es cuando un banco agrupa varias hipotecas juntas y las vende a un inversor, quien recibe los pagos de intereses y la amortización de estas hipotecas. La ventaja para el banco es que puede obtener dinero fresco para seguir prestando a otros clientes. Sin embargo, algunos críticos han advertido que esto puede hacer que las hipotecas se vuelvan aún más difíciles de entender y tratar con ellas.

Historia y actualidad de la Titulización

La titulización se hizo popular en los años 80 y 90 en los Estados Unidos, como una forma de financiar la vivienda. Con el tiempo, se extendió a otros tipos de préstamos, como los préstamos de coches y las tarjetas de crédito. En España, la titulización comenzó a utilizarse a principios de los años 90.

Te puede interesar: Periodo de interés fijo

Periodo de interés fijoLa titulización ha sido criticada por algunos como una de las causas de la crisis financiera de 2008, ya que se utilizaron instrumentos titulizados complejos y opacos para ocultar los riesgos subyacentes. Sin embargo, la titulización también puede tener ventajas, como la diversificación de riesgos y la posibilidad de financiar préstamos a tipos de interés más bajos.

Leyes que regulan la Titulización

En España, la titulización está regulada por la Ley 5/2019, de 15 de marzo, reguladora de los contratos de crédito inmobiliario. Esta ley establece los requisitos y condiciones que deben cumplirse para la titulización de préstamos hipotecarios.

Hay una serie de regulaciones y leyes aplicables en cada país. Por ejemplo, en España, la Ley de Enjuiciamiento Civil (LEC) reconoce el derecho del deudor hipotecario a solicitar la eliminación de una cláusula abusiva en el contrato de préstamo hipotecario en el que se incluya la titulización.

Te puede interesar: Libor

LiborReclamaciones posibles y soluciones en caso de Titulización

Una posible reclamación relacionada con la Titulización es la falta de información clara y transparente sobre los activos subyacentes que se titulizan. Los inversores pueden tener dificultades para evaluar el riesgo de los títulos y para comprender la naturaleza de los activos subyacentes.

Otra posible reclamación es la falta de diligencia debida en el proceso de titulización. En algunos casos, se han titulizado activos que no cumplían los requisitos establecidos, lo que ha llevado a pérdidas para los inversores.

En cuanto a las reclamaciones relacionadas con la titulización, han surgido en numerosos casos en los que los prestatarios tienen problemas para hacer pagos o disputan los términos de su préstamo. Algunos abogados y expertos en derecho bancario han argumentado que la titulización puede crear problemas para los consumidores, ya que no saben quién posee su préstamo y les resulta difícil negociar cambios o ajustes en los términos del préstamo.

Te puede interesar: Fraude bancario

Fraude bancarioEn caso de enfrentar un problema de Titulización, lo primero que se debe hacer es buscar asesoramiento legal. Un abogado especializado en derecho bancario puede ayudar a determinar si existen bases para una reclamación y puede ayudar a preparar una estrategia para recuperar las pérdidas. Además, se puede presentar una queja ante los organismos reguladores competentes, como la Comisión Nacional del Mercado de Valores (CNMV) o el Banco de España.

Te puede interesar:Cuenta remunerada

En conclusión, la titulización es un proceso financiero muy común utilizado por los bancos para obtener más fondos, pero puede tener importantes consecuencias para los consumidores y ha generado controversia. Los consumidores deberían considerar su situación y buscar asesoramiento legal o financiero al tomar decisiones financieras importantes.

Te puede interesar: Asesor financiero

Asesor financiero